目次

- 1 世界三大為替市場とは

- 1.1

- 1.2 『為替市場』とは

- 1.3 『オセアニア市場』とは

- 1.3.1 『オーストラリア』の実態経済

- 1.3.2 『ニュージーランド』の実態経済

- 1.3.3 『オセアニア通貨』は中国経済と連動する

- 1.3.4 『ミセス・ワタナベ狩り』

- 1.3.5 『オセアニア市場』の流動性

- 1.3.6 『東京外国為替市場』

- 1.3.7 『東京時間』における注意点

- 1.3.8 『東京時間』の前場

- 1.3.9 『東京時間』の後場

- 1.3.10 『東京時間』の特徴

- 1.3.11 『ロンドン市場』とは

- 1.3.12 流通量世界第1位は『ロンドン市場』

- 1.3.13 『基軸通貨』としての『ポンド』の歴史

- 1.3.14 『世界の中心』はロンドン

- 1.3.15 『欧州市場』とは

- 1.3.16 『欧州市場』のオープン順位&取引時間

- 1.3.17 『アジアンマーケット』とは

- 1.3.18 『ヘッジファンド』とは

- 1.3.19

- 1.3.20 『機関投資家』とは

- 1.3.21 『ロンドン市場』のオープン以降

- 1.3.22 『ロンドン市場』の特徴

- 1.3.23 『ロンドン市場』とEU

- 1.3.24 『イギリス中央銀行』とは

- 1.3.25 『ロンドンフィックス』とは

- 1.3.26 『ニューヨーク市場』とは

- 1.3.27 『ニューヨーク市場』の取引時間

- 1.3.28 『ニューヨーク市場』の前半

- 1.3.29 『ニューヨーク市場』の後半

- 1.3.30 『ニューヨークオプションカット』

- 1.3.31

- 1.3.32 オセアニア市場からニューヨーク市場までの流れ

- 1.3.33 チャンスは『ニューヨーク市場』にあり

- 1.3.34 まとめ

世界三大為替市場とは

どうも初めまして、トレーダーのジョーと申します。

FXトレードで優位に立つ秘訣は主要な為替市場を知ることから始まると言っても過言ではないでしょう。

今回は日本を含む、『世界三大為替市場』と呼ばれている巨大マーケットを中心に、初心者でも分かりやすく解説を行います。

少し長くなりますが、最後まで読んで頂けたら為替市場の仕組みを含め、マーケットの全体像がある程度掴めると思います。

『為替市場』とは

『為替市場』とは、『株式市場』などに見られる有形の『市場』ではなく、バーチャルで無形の『外国為替市場』と呼ばれているマーケットの事を言います。

『外国為替市場』における取引は大きく分けて2つから成り、1つは『個人』と『金融機関』が行う取引(対顧客取引)、そしてもう1つが『金融機関』同志が直接、もしくは間接的に取引を行う『インターバンク取引』の2種類から成ります。

取引手段の多くが電話や専用端末を通して行われるのも特徴的です。

また『為替市場』の取引時間は一部の時間帯を除き、ほぼ24時間取引が可能と言っても過言ではありません。

『為替市場』は『株式市場』を含めた他の主要市場と密な関係にある

『為替市場』は、24時間取引が可能と言っても相場が常に大きく動く事はありません。

既存の『株式市場』を含めた『主要市場』との連動率も非常に高く、『為替相場』を動かす大口投資家達も、こういった他の『主要市場』の動きを見ながら売買を行います。

今回は世界市場の中でも特に流動性のある、『世界三大為替市場(東京、ロンドン、ニューヨーク)』に加え、『オセアニア市場』についても詳しく解説を行います。

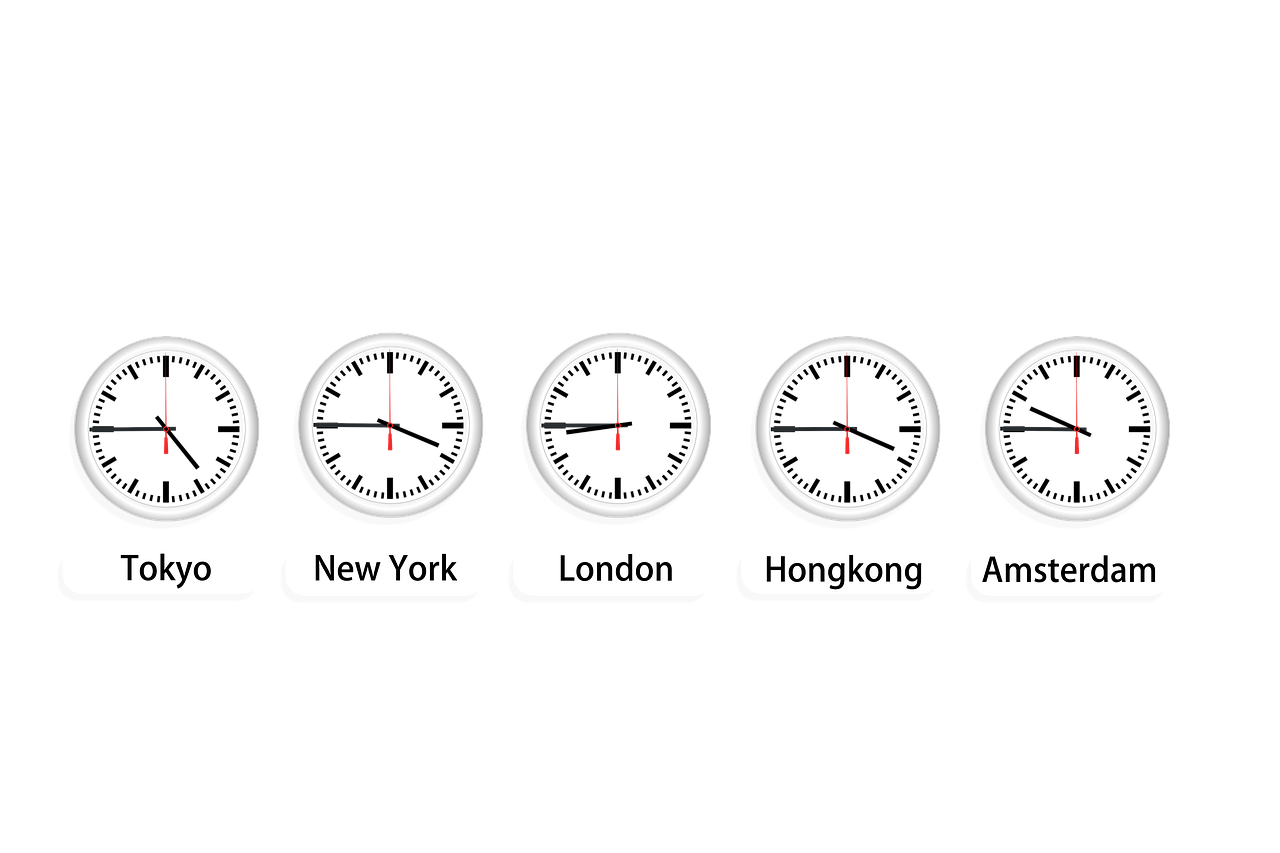

『為替市場』のオープン順位&取引時間(夏時間)

ここで『世界3大為替市場』と、オセアニア市場のオープン順位と取引時間を整理します。

- ウエリントン市場(ニュージーランド)/06:00〜12:45

- シドニー市場(オーストラリア)/08:00〜14:45

- 東京市場(日本)/09:00〜15:00

- 香港市場(中国)/11:00〜17:00

- シンガポール市場(シンガポール)/10:00〜18:00

- バーレーン市場(バーレーン王国)/14:00〜23:00

- フランクフルト市場(ドイツ)/16:30〜00:30

- チューリッヒ市場(スイス)/16:00〜00:30

- ロンドン市場(イギリス)/16:30〜00:30

- ニューヨーク市場(アメリカ)/22:30〜05:00

※各市場のサマータイムを日本時間で表示しています。ウインタータイムはプラス1時間です。

世界市場の中で、一番早く朝を迎える市場はニュージーランドにある『ウエリントン市場』です。

『オセアニア市場』とは

『オセアニア市場』とは、『ウエリントン市場』や『シドニー市場』を含む、オセアニア地域にあるマーケット全体の総称です。

ここでは主にオセアニア通貨の取引が行われています。

『オセアニア市場』におけるオープン時間ですが、先ず『ウエリントン市場』が早朝4時にオープンし、次に『シドニー市場』が少し遅れてオープンします。

また『オセアニア市場』はサマータイム制度を実施しており、夏時間はオープン時間が1時間ずれるので注意しましょう。

『オセアニア市場』は南半球に位置するため、欧米市場が冬時間の時にオセアニアは夏時間になるということも併せて覚えておきましょう。

『オーストラリア』の実態経済

オーストラリア連邦は、日本のおよそ20倍にあたる769万㎢という世界第6位の広大な面積を有しています。

しかし人口規模では2.424万人と世界第51位の国で、GDPは世界第13位と中規模国に位置付けられています。

オーストラリアの輸出品目の構成は、鉄鉱石や石炭、アルミニウムを始めとする鉱産物が約半分、あと小麦・羊毛・肉・乳製品などの農林水産物が1~2割ほどを占めているのでオーストラリア経済は第一次産業が軸となります。

その為、市況や気象条件に左右されやすい経済だという事も、ここで覚えておきましょう。

鉱産物などの資源価格が上昇すると景気が良くなり、下落すると景気が悪くなるというのが特徴です。

この影響で『オーストラリア・ドル』は鉄鉱石価格や石炭価格と連動します。

これらの価格が上昇すれば『オーストラリア・ドル』も上昇しやすくなるという事です。

オーストラリアの通貨は、こういった背景もあり『資源国通貨』と呼ばれています。

※オーストラリアの通貨名:オーストラリア・ドル、豪ドル、オージードル

『ニュージーランド』の実態経済

『ウエリントン市場』のあるニュージーランドの人口は、世界122位の469万人です。人の数より羊の数の方が多い国でも有名ですね。

GDPは世界52位の2.010億米ドル。

これはシンガポールよりも少し下回る規模です。

ニュージーランドは輸出の半分近くを乳製品、肉、羊毛、キウイフルーツ等の果実類などが占める第1次産業が主要産業です。

こういった背景もあり、経済的には気象条件に大きく左右されやすい傾向があります。

オーストラリアは鉄鉱石や石炭などの資源が中心であることに対し、ニュージーランドは農作物が中心で、厳密には『資源』が産業ではないものの、『オーストラリア・ドル』同様に『ニュージーランド・ドル』も資源国通貨として世界では認識されています。

こういった背景もあり、『ニュージーランド・ドル』は『豪ドル』と連動して動く特徴があるので覚えておきましょう。

※ニュージーランドの通貨名:ニュージーランド・ドル、ニュージードル、キウイ

『オセアニア通貨』は中国経済と連動する

前述したように、『オセアニア通貨』は資源国通貨とも呼ばれ、輸出割合の高い国の影響を受けやすい傾向にあります。

現在オーストラリアとニュージーランドの輸出先トップは中国です。

こういった背景もあり、中国の景気と『オーストラリア・ドル』と『ニュージーランド・ドル』は密接な関係にあります。

中国の経済が悪化すると『オセアニア通貨』も売られ、良くなれば買われるという中国経済の影響を直接受けやすい通貨でもあります。

『オセアニア市場』の注意点

トレーダーの皆さんなら月曜の早朝、窓開け(ギャップ)は良くご覧になると思います。

土日が基本は休みとなる為替マーケットですが、週の起点となる月曜の始まり値が、週末金曜の終値から乖離したレートで始まる事が度々あります。

この『窓開け』こそが『オセアニア市場』の最大の特徴です。

ではどういった理由で『窓開け』が起こるのか、皆さんはご存知でしょうか。

理由が幾つかあるのでここで解説します。

基本、世界の為替市場は殆どの国で土日の取引は停止されています。

しかし中東やドバイでは国民の休日が金曜日になり、土日が休みではないという国も中にはあるのです。

日本を含め、欧米の主要な為替市場での取引が停止しているにも関わらず、こういった一部の国で取引が行われているのが『窓開け』の理由の一つです。

また土日でも、個人投資家からの大口注文を受け付けるFX会社も存在します。

これも『窓開け』理由の一つです。

更には土日で市場に影響するファンダメンタルズでの要因が入った場合、月曜日に大きく窓を開けて取引が始まるといった事もめずらしくありません。

月曜の『窓開け』は、こういった様々な事情背景があります。

『ミセス・ワタナベ狩り』

日本の個人トレーダーを狙った動きを『ミセスワタナベ狩り』と呼んでいます。

直近では『トルコリラ/円』がターゲットにされたのが有名です。

これは『トルコリラ/円』のストップ狩りのことを言います。

2018年の3月から8月にかけ、早朝に何回か急落を起こします。

これは『投機筋』が日本人の個人トレーダーを狙ったものとされ、ストップロスを巻き込み23円割れを狙った『投機筋の売り』と言われています。

この時も月曜日の早朝に仕掛けられました。(※大きく窓を開けています。)

『オセアニア市場』の流動性

ではここで、『オセアニア市場』の流動性について考察します。

前述したように『ニューヨーク市場』のクローズ間際に『ウエリントン市場』がオープンします。

では『ニューヨーク市場』のクローズ後、『ウエリントン市場』に流動性はあるのでしょうか。

実は通常期における『ウエリントン市場』の流動性は殆ど無いと思って下さい。

『オセアニア市場』の特徴として、時間的にも参加者が少なく流動性も大してありません。

この流動性の低さを狙い、『投機筋』が仕掛けをしてくることが度々あります。

流動性の高い市場や時間帯は、ヘッジファンドが大金を投じても為替市場に影響をもたらすことは極めて難しいのが現実です。

しかしオセアニア時間では少ない資金で為替を動かす事が出来ます。

一方的に為替市場を動かし、ストップロスを巻き込んで利益を得ようとする『ストップ狩り』が行われやすい時間帯だという事を覚えておきましょう。

『東京外国為替市場』

『東京外国為替市場』のオープン時間は日本時間の『AM9時~PM17時』となり、この時間帯が『東京外国為替市場』で取引出来る時間帯になります。

また、『東京外国為替市場』も時間帯によって特徴や傾向があるので注意が必要です。

『東京時間』における注意点

前述したように『東京時間』での取引は、朝の9時から夕方の5時迄となり、基本的には日本円が絡んだ通貨ペア(クロス円)が多く取引されています。

また、午前10時前のレートがその日の仲値になります。

『東京時間』の前場

『東京時間』の午前中は仲値の決まる重要な時間帯です。午前10時から正午12時までが特に動きの出やす取引時間です。

株式市場もほぼ同じボラティリティで動きます。

また、『東京時間』では『オセアニア市場』における経済指標が発表される事が多いので注意が必要です。

『仲値』とは

『仲値』とは、その日における通貨の価値(値段)が決まる取引時間の事を指します。

少し余談になりますが、『ドル/円』は5日、10日などの5の倍数の日(※いわゆるゴトウ日の事。)や、大型連休前に『ドル高円安』になる傾向がある事も覚えておきましょう。

これは、5日、10日などの日が日本企業の決済日にあたる事が多く、ドルが大量に必要となり(海外との決済には米ドルが必要)、需要が増えるために起こる事象です。

また日本の大型連休前には、海外旅行をする人が『円売りドル買い』を大量に行うので、ドルの需要が高まるという流れがあります。

『仲値トレード』とは

5の倍数の日に、円安になる傾向を狙った手法の事を五十日(ゴトウビ)の『仲値トレード』と言います。

『東京時間』の後場

お昼12時を過ぎるとマーケットはボラティリティが無くなる傾向があります。

何もなければ(大きな指標やファンダメンタルズ等)15時前後までは落ち着いた取引時間帯となるのが通例です。

しかし、16時前後になると早出の欧州勢が参入して来るので、マーケットがにわかに動き始める時もあります。

その後は17時に『東京市場』がクローズし、代わって欧州市場が完全オープンする為、マーケットは活況へと入っていきます。

『東京時間』の特徴

『東京時間』は朝から昼過ぎまでが取引の中心となります。

午後の『東京市場』は基本的に穏やかな動きをとるのが特徴です。

また、『東京市場』は前日の『ニューヨーク市場』から流れを『オセアニア市場』から受け継ぐカタチとなり、調整に入る事も度々見受けられます。

こういった相場は『逆張り』手法を要するカタチとなりますので、初心者の方がトレードを行うには難しい環境だと言えるでしょう。

『ロンドン市場』とは

『ロンドン市場』を含めた欧州市場は『ニューヨーク市場』と並び、外国為替取引において重要なファクターです。

皆さんはFX(外国為替証拠金取引)での流通量、世界一の国はどこかご存知でしょうか。

『ニューヨーク市場』と思い込んでる方も多いみたいですね。

実は『ニューヨーク市場』における流通量は世界第2位で、第1位は『ロンドン市場』になります。

流通量世界第1位は『ロンドン市場』

全世界での流通量は『ロンドン市場』だけで全体の40%近くにもなります。

『ニューヨーク市場』はナント、全体の20%なのです。

(※基軸通貨でもあるアメリカドルは『世界流通通貨量』としては44%と、半分近い数値を誇っています。)

では、いったい何故でしょう・・

『基軸通貨』としての『ポンド』の歴史

これにはイギリスの歴史的な背景が隠されています。

19世紀にかけ、イギリスは『世界の工場』と呼ばれ世界経済の中心でした。

またイギリスは、南北アメリカやアフリカに植民地を持っていたのは皆さんご周知でしょう。

こういった複合的な経済背景もあり、古くから世界中の通貨がイギリスのロンドンに集まり、ロンドンを中心に取引されていました。

こういった流れを背景に、イギリス通貨の『ポンド』は『国際金本位制』、すなわち『ポンド体制』が『世界規格』となり、『ポンド』は『基軸通貨』となります。

その後に世界大戦が起こり、戦勝国のリーダーでもあったアメリカ合衆国が経済でも主導権を握り、『ポンド』から『アメリカドル』へと『基軸通貨』の交代が始まっていきます。

余談ですが、金融都市でもあるアメリカのウォール街はニューヨークの1画ですが、ロンドンは行政の一部でもあり、世界中から金融特権が認められている唯一の『金融自治都市』です。

この『金融自治都市』を簡単に説明すると、ロンドンは諸外国の金融機関が公正かつ自由に活動できるという、非常に稀な都市だという事です。

『世界の中心』はロンドン

諸外国の人が見ている、世界地図の中心は何処の都市か皆さんご存知でしょうか。

実はロンドンなのです。

ロンドンの東側にはアジア市場、そして西側にはニューヨーク市場があります。

世界地図におけるロンドンは、今でも世界の中心です。

『欧州市場』とは

- フランクフルト市場/ドイツ

- チューリッヒ市場/スイス

- ロンドン市場/イギリス

上記3市場をまとめ、『欧州市場』と呼んでいます。

『フランクフルト市場』

EUの単一通貨、『ユーロ』の中央銀行にあたる、欧州中央銀行(ECB)の本拠地でもあります。

『チューリッヒ市場』

みなさんご周知の通り『チューリッヒ市場』のあるスイスは永世中立国です。

国際法にて保障されている稀な国家でもあります。

また多くの世界中の富裕層が課税回避と地政変動に備え、莫大な資金をスイスの銀行に預けています。(スイスは以前タックスヘイブンでもありました。)

もちろんブラックマネーと呼ばれるアンダーグラウンドから流れてくるお金も、スイス銀行には沢山含まれているのが実情です。

『ロンドン市場』

欧州市場の中でも『ロンドン市場』は流動資金がケタ外れの市場です。

前述した通り、外国為替取引では流通量世界第一位です。

欧州市場の中でも『ロンドン市場』が取引の大半を占めている事を、ここでは覚えておきましょう。

『欧州市場』のオープン順位&取引時間

欧州市場のオープン時間ですが、日本時間の15:00にドイツの『フランクフルト市場』とスイスの『チューリッヒ市場』が先にオープンします。

続いて1時間遅れで『ロンドン市場』がオープンし、いよいよ市場が活況に入ります。

これに合わせ、『アジアンマーケット』で取引を終えた機関投資家達も、ロンドンタイムに合わせ『ロンドン市場』へ移行する流れとなります。

『アジアンマーケット』とは

ここで『アジアンマーケット』について少し解説します。

『アジアンマーケット』には『東京市場』も含まれます。

『東京市場』は世界三大為替市場の一つですが、この『東京市場』以外にもスゴ腕市場が『アジアンマーケット』に2つも入っているのは皆さんご存知でしょうか。

では『アジアンマーケット』における『取引流通量』を下記内容にてご確認ください。

- シンガポール市場(シンガポール):取引流通量世界第3位

- 香港市場(中国):取引流通量世界第4位

- 東京市場(日本):取引流通量世界第5位

シンガポールは世界第3位、香港は世界第4位で、我が『東京市場』の取引量は世界第5位です。

ココで少し補足したいのですが、日本におけるFXでの『取引流通量』は、世界の中でも日本が半分近く占めているという間違った情報をよく耳にします。

これは『取引流通量』ではなく、世界における個人トレーダーの数(トレーダー人口)の事を指します。

個人トレーダーの数では日本人が一番多いということです。

『取引流通量』を実際に動かしているのは大口投資家と呼ばれる『投機筋』や『機関投資家』たちです。

個人投資家の全資産を持っても、彼らが持つ資金量の足元にも及びません。

為替マーケットに大きな影響力を持つ『投機筋』と『機関投資家』について、ココから少し解説します。

『ヘッジファンド』とは

『投機筋』の中でも有名なのが『ヘッジファンド』と呼ばれる人達です。

『ヘッジファンド』は富裕層から莫大な資金を預かり運用します。

私の知り合いにも元ヘッジや現ヘッジの方がいますが、投資に関してはやはりスゴ腕的な方達です。

世界で名の通る優秀な大学の出身者と、外資系投資銀行でキャリアを積んだ元バンカーです。(※ヘッジファンドを詳しく知りたい方は下記をクリック!)

『ヘッジファンドとは』わかりやすく解説

『機関投資家』とは

『機関投資家』と呼ばれる方達も膨大な資金量を持ち、取引を行います。

皆さんの知る保険会社や証券会社、銀行等もこれに属します。

運用手法としては保険や年金での運用率が高く、長期的なトレード(ポジショントレード)がメインです。(※『機関投資家』を詳しく知りたい方は下記をクリック!)

【機関投資家とは】わかりやすく解説

『ロンドン市場』のオープン以降

『ロンドン市場』のオープン時には、莫大な資金を抱える『投機筋』や『機関投資家』と呼ばれる投資家集団が挙って参戦してきます。

『ロンドン市場』のオープン後は、この『投機筋』関連だけでナント100億円単位でトレードする事も度々あるのです。

いかに『ロンドン市場』へ莫大な資金の流れがあるのかは、この情報を一つとっても理解できると思います。

FXで勝つには、この『投資筋』や『機関投資家』目線で取引するのも重要なカギとなるでしょう。

『ロンドン市場』の特徴

『ロンドン市場』では、アジアンマーケットが築き上げた相場形成を一挙に返す場面が度々起こります。

特に『ロンドン市場』のオープン直後には注意が必要です。

『ロンドン市場』のオープン直後は投資家達の思惑がぶつかりあい、時には相場を大きく乱高下させます。

テクニカル等が全く機能しない時もあるので注意が必要です。(※FX初心者は『ロンドン市場』だけではなく、各市場のオープン直後のトレードはなるべく避けるようにして下さい。できれば市場オープン後の30分くらいまでは様子見した方が良いでしょう。)

あと『ロンドン市場』では、経済指標と要人発言にも要注意です。

『ロンドン市場』には、世界中からありとあらゆる金融のプロディーラーが集まり、一挙に世界中の通貨が流動し始めます。

こういった背景もあり、世界情勢の動きに敏感に反応するのも、この『ロンドン市場』の特徴でもあるからです。

『ロンドン市場』とEU

『ロンドン市場』はユーロ圏とも深く関係しています。

『ユーロ』の動き次第では、自国通貨の『ポンド』が大きく動く可能性を常に秘めています。

ユーロ圏における重要な金融政策は、中央銀行にあたる『ECB/欧州中央銀行』が決定権を持ちます。

現在、このECBの総裁が『マリオ・ドラギ』氏です。

この方の発言内容次第では、ユーロを中心とした通貨への影響は計り知れない時があります。

要人発言による急な為替変動には注意が必要です。

また6週間に1度、定期政策金利の発表(日本時間20:45)があります。

これも重要な指標となるのでトレーダーならチェックは必須でしょう。

『イギリス中央銀行』とは

イギリスの中央銀行にあたるのが『BOE(バンク・オブ・イングランド)』です。

前述したECBと同様に金融政策を担います。

この『BOE』の動き次第では、自国通貨の『ポンド』も大きく変動します。

『MPC』というイギリスの金融政策委員会が年8回開催され、ココで政策金利や量的緩和の発表を行います。

ECB同様に、これも重要な項目となりますので指標チェックを怠ることのないよう注意が必要です。

『ロンドンフィックス』とは

『ロンドン市場』の絡みで注意が必要なのが『ロンドンフィックス』です。

別名『ロンドンフィキシング』とも言われています。

簡単に説明すると、東京時間の仲値(9時55分)に相当する時間となり、その日のロンドン市場での基準レートを決める重要な時間です。

夏時間は、日本時間の午前0時が『ロンドンフィックス』です。(※冬時間は、日本時間の午前1時)

この時間に決まる為替レートが、その日の両替レートや企業との取引レートとなり、様々な売買が行われるので特に注意が必要です。

中でも月末月初は、『ユーロドル』や『ユーロポンド』が大きく動く傾向があるので覚えておきましょう。

断続的に上昇(トレンド)したり、突然、大口の売買が入ったりするのが特徴です。

『ロンドンフィックス』に関しては、毎月売買の噂(情報)はマーケットで流れます。

トレーダーならこういった情報は常にとっておきましょう。(※『ロンドンフィックス』を詳しく知りたい方は下記をクリック!)

【ロンドンフィックスとは】傾向をわかりやすく解説

『ニューヨーク市場』とは

世界3大市場の中でも、メイン市場と言われているのがこの『ニューヨーク市場』です。

世界3大市場の中でもボラティリティもナンバーワンと言って良いでしょう。

自身のメイントレードも、このニューヨーク市場で行うのが殆どです。

レート変動率も高く、FX初心者には向いてない市場だとも言われていますが個人的にはそう思いません。

もちろん基本的な相場を読むチカラが必須となるマーケットですが、慣れれば初心者の方でも特別に問題ないと私は思います。

『ニューヨーク市場』の取引時間

先ずは『ニューヨーク市場』の『オープン/クローズ』を確認しましょう。

●夏時間/21:00〜翌6:00(3月の第2週目の月曜〜11月の第一日曜まで)

●冬時間/22:00〜翌7:00(上記以外)

※上記取引時間は日本時間で掲示しています。

『ニューヨーク時間』というのは、米国の『ニューヨーク市場』がオープンしている時間帯を指し、また日本時間で見ると『ニューヨーク市場』は1日の終わりの市場とも言えます。

日本側からすると、『ニューヨーク市場』で1日が終わり、次の日の始まりは『オセアニア市場』、次に『東京市場』、そして『欧州市場』、そしてまた最後に『ニューヨーク市場』というサイクルです。

『ニューヨーク市場』の前半

ニューヨーク時間が他の市場に比べ、良く動く要因は幾つかあります。

その中でも大きく動かす要因の一つが『ロンドン市場』です。

時間的にも『ロンドン市場』は『ニューヨーク市場』と取引時間が一部重なります。(※他の欧州市場(フランクフルト、チューリッヒ、パリ)も重なります。)

また『バーレーン市場』や『ロシア市場』も一部重なる事で、より一層活発な取引が行われます。

ニューヨーク時間では、自国の基軸通貨である米ドルの取引が活発になるのはもちろんの事、中東や南米、また他の様々な通貨も並行して売買が行われます。

しかし『ニューヨーク市場』のオープンからクローズまで、活発な取引が常時持続されているかというと、そうでもありません。

ニューヨーク時間で取引が活発に行われ時間帯は、中東市場やロンドン市場がクローズするまでの時間、つまりはニューヨーク時間の午前中までがメインです。

※ニューヨーク市場は1場制の為、東京市場で言う前場・後場という別け方はしておりません。

『ニューヨーク市場』の後半

では、『ニューヨーク市場』での後半はどうでしょうか。

基本的には前半程動きませんが注意は必要です。

いくら動かないと言っても『東京市場』と比べれば、ボラティリティだけでも雲泥の差となります。

『ニューヨークオプションカット』

『ニューヨーク市場』で注意しないといけない一つが『ニューヨーク・オプション・カット』です。

これは通貨オプションでの権利行使の最終締め切り時間の事を指します。

『ニューヨーク市場』が夏時間の場合は日本時間の23時、冬時間の場合は日本時間の24時です。

トレーダーなら前述した『ロンドンフィックス』共に必ず覚えておきましょう。

この時間が近づくと、相場に動きが出始めます。

締め切り時間が間近になると更に売買が活発になり、時にはレートを大きく動かす要因になります。

締め切り時間以降も、投資家がそれまで持っていた『オプション・ポジション』を確定させる動きがあるため、レートの動きが引き続き不安定になる事も多々あります。

場合によっては『ニューヨークオプションカット』の影響でトレンドが変わる事もあるので、オプション終了後も気を抜けない時間帯だという事を覚えておきましょう。

『ニューヨーク市場』では、こういった様々な事情背景もあり、売買が活発に行われトレンド相場を形成しやすくなります。(※『ニューヨークオプションカット』を詳しく知りたい方は下記をクリック!)

ニューヨークオプションカットの値動きの見方や傾向を探る

オセアニア市場からニューヨーク市場までの流れ

ここで、オセアニア市場からニューヨーク市場までの大まかな流れを整理します。

- ニュージーランドの『ウェリントン市場』を始めにオセアニアの各市場がオープン

- 『東京市場』のオープン

- 『ロンドン市場』のオープン

- 『ニューヨーク市場』のオープン

大きく分けるとこんな感じです。

では『ニューヨーク市場』まで、バトンを渡す東京市場からの流れを深堀します。

15:00〜19:00

日本時間の15時は、『東京証券取引所』での『株式取引』が終わります。

この15時は、『東京オプションカット』の時間と重なるという事もあり、レートが動く可能性が有るという事も覚えておきましょう。

15時を過ぎたあたりから早出の欧州勢たちが動き始め、16時を回れば『ロンドン市場』を含め、他の欧州勢がマーケットへ参入し始めます。

この時間帯前後は投機筋を含めた大口投資家達が打診を始める時間帯でもあるので、初心者等は観察すると良いでしょう。

『ロンドン市場』では、『東京市場』の動きとは明らかに違った動きを示します。

また16〜18時までの時間帯は、欧州市場での重要指標が発表されるメインの時間帯でもあるので注意が必要です。

19:00〜21:00

『ロンドン市場』におけるこの時間帯は、欧州各国の指標発表が一段落する時間帯です。おとなしい動きが多くなります。

21:00〜24:00

この時間帯から、大口投資家を含めた金融関係者達が『ニューヨーク一市場』一点に集中し始めます。

米国における各指標も、この時間帯に集中します。

21時以降ですが、ここでは先ず『ニューヨークダウ』と『ゴールド』、あと『原油』相場に注意しましょう。

この時間帯は『ニュヨークダウ』を含め、『ゴールド』の値動きも活発化します。

『ゴールド』の値動きは、『ドル』との『逆相関性』がある事も覚えておきましょう。

あと『原油』です。

この『原油』もドル建てで決済されるので、為替の動きと連動する場面が多々あります。

因みに『原油相場』の値動きは、日本時間の22時以降となりますのでコレも覚えておきましょう。

※この時間帯は『ニューヨークオプションカット』の時間帯です。

24:00〜27:00 / ロンドンフィックス

『ロンドン市場』も『サマータイム』導入国なので、この時期のロンドンフィックスは日本時間の25時(深夜1時)となります。

ロンドンフィックスに合わせ、相場が大きく動く場合があるので注意が必要です。

またこの時間帯は、『ニュヨークダウ』に連動した動きになりやすいという事も覚えておきましょう。

27:00〜29:00

この時間帯の『ニューヨーク市場』は、『商品相場』も時間外になり、大きな指標や『ファンダメンタルズ』の要因等が無ければ相場が落ち着きを見せる時間帯です。

チャンスは『ニューヨーク市場』にあり

私は今まで初心者の方にはボラティリティの無い『東京市場』での取引を行い、慣れてくれば流動性の高いマーケットへの移行を推奨してきました。

その考えも最近では変わりつつあります。

昨今の『東京市場』における『機関投資家』の相次ぐ撤退もあり、以前とはかなり様相を呈したマーケットに成りつつあると私は実感しております。

こういった状況もあり、現況の『東京市場』はレンジ内での上下動とパターン化しつつあります。

初心者の方も、ボラティリティのある『ニューヨーク一市場』での取引を推奨します。

但し『東京市場』に比べ、『ニューヨーク一市場』では全てにおいてスピーディーな判断が要求される環境です。

いきなり始めから取引を行うのではなく、ある程度マーケットの動きを観察してから取引を行いましょう。

動きになれれば初心者等でも問題なく取引できる市場です。

まとめ

今回は『世界三大為替市場』と言われる各マーケットを考察しました。

FXは『どの市場で』、『どの時間帯で』取引するかがとても重要になって来ます。

これを間違えると、勝率や収益ともに大きなハンディを背負う事に繋がるでしょう。

各市場における特徴は様々です。

また、どの市場も個性的な値動きや傾向が必ずあります。

こういった動きを如何に察知できるかが、『勝ち組トレーダー』として唯一生き残れる道だと私は信じてやみません。