目次

『ETFとは』分かりやすく解説

『ETF』は投資信託としてたいへん人気のある金融商品です。

今回はこの『ETF』の意味や種類、また注目される原油ETFの仕組みなども含め、わかりやすく解説します。

『ETF』とは

『ETF』とは、英語の Exchange Ttraded Funds(上場投資信託)の頭文字をとった略語です。

例えば日経平均株価や東証株価指数(TOPIX)等の特定指数を用い、値動きに連動する運用成果を目指すものです。

また『ETF』は、東京証券取引所などの金融商品取引所に上場している投資信託の位置付けになっています。

『ETF』を株に例えてもう少し簡単に説明すると、投資先が個別銘柄ではなく、東証一部などマーケットそのものに投資するという金融商品です。

また、日経平均のようなマーケットの値動きを表す指標に対して投資する事も可能です。

通常『ETF』では、日経平均におけるETFを1本売買すると日経平均を構築する225銘柄を全てを売買するのと同じ事になります。

『ETF』は日経平均そのものに投資が出来るという事です。

別例を挙げると、東証一部の全銘柄を含むTOPIX(東証株価指数)における『ETF』を売買すれば、東証一部の2000銘柄を全て売買するのと同じ事になります。

株式投資の経験がある人は、『ETF』は株の新しい銘柄の一種と考えると理解しやすいかも知れません。

1本の『ETF』に投資するだけで、たくさんの銘柄株を買うのと同じ効果が得られ、投資初心者等や個別銘柄に詳しくない方にも『ETF』は投資しやすい商品と言えるでしょう。

『ETF』の歴史

『ETF』の起源は、1990年にカナダにあるトロント証券取引所に上場したTIPS35(Toronto 35 Index Participation Units)が始まりと言われています。

その後『ETF』を扱うマーケットは急成長を遂げ、取引所で取引される金融商品に留まらず、商品やコモディティの指数に連動するETC (Exchange Traded Commodities)と、証券をマーケットで取引するETN (Exchange Traded Notes)、あとETP(Exchange Traded Products/ETF・ETC・ETNを一括りでETPと呼ぶ)の3つ(※)を合わせ、今では本数や運用資産残高共に膨大に膨れ上がり、『ETF』の邁進には目を見張るものが在ります。

2017年現在、世界中の取引所では7,178本の『ETP』が上場しています。

その運用資産残高は約4兆8,353億USドルにもなります。

全『ETP』のうち、残高である約71%、3兆4,232億USドル、2,116本の『ETP』がアメリカの取引所で上場しています。

また日本の金融商品取引所には2,758億USドル、210本の『ETP』が上場し、アジアにおける日本の『ETF市場』は運用資産残高で6割強(61.9%)の規模になります。

『ETF』が投資で注目される理由とは

『ETF』はたいへん人気のある投資信託です。

数ある金融商品の中でも投資信託は一番注目されている商品と言っても過言ではないでしょう。

マーケットの急落時に売買シェアが上昇し、純資金流入となった銘柄として注目されたのが『ETF』でした。

『ETF』のメリットとして、マーケットのボラティリティでパフォーマンスが容易に掴むことができ、運用の透明性が高いことが注目されています。

また『ETF』の連動する指数は株式だけでなく、債券やREIT(リート)、通貨、コモディティ(商品)の指数もあり種類も様々です。

投資先は日本国内から海外へと広がり、投資に不向きと言われた国や地域にも拍車がかかりました。

インデックスファンドと『ETF』との違い

『ETF』と似ている商品として挙げられるのがインデックスファンドの存在です。

『ETF』と同じ投資信託であるインデックスファンドも運用の目的は同じで、指数の動きに連動した運用成果をめざすという指数連動型の投資信託になります。

対象指数と同じ銘柄・比率で株式や債券を保有する方法や、定量的な分析によりその株式や債券の保有比率を工夫する方法、また派生商品を使う方法で指数の動きに連動する運用成果を出す事が可能です。

『インデックスファンド』と『ETF』の違いは取引内容

- インデックスファンド

インデックスファンドは1日1回算出される基準価額で1日1回のみの取引

- ETF

金融商品取引所の取引時間内なら株式と同様に相場の動きを見ながら何度も売買可能

『ETF』の種類

現在、『ETF』の種類は日経平均やTOPIXといった日本株だけではありません。

NYダウを含めたアメリカ株、また中国株やブラジル株等の新興国株もあります。

更には原油、金、銀などの資源に投資することも可能です。

また、ブル&ベア型(レバレッジ・インバース型)といったものもあり、ブル(レバレッジ)型は通常の指標の2倍の値動きをし、ベア(インバース)型は通常の指標の逆の値動きをします。

日本国内での『ETF取引』は広義として2種類

『ETF』は広義として国内籍と外国籍の2種類に分別されます。

『国内籍ETF』とは

国内で組成され、国内の金融商品取引所(東京証券取引所や大阪証券取引所)に上場している『ETF』を一般に国内籍ETFと呼び、全国の証券会社で取引が可能です。

国内の金融商品取引所に上場している『ETF』リスト

- 日本取引所グループ

『国内籍ETF』においては現在多様化が進み、日本株の指数に連動する『ETF』だけではなく、海外の株価指数へ連動する『ETF』も多く存在します。以下は代表的なものです。

- S&P500指数(アメリカの代表的な株式指数)

- CSI300指数(中国の株価指数)

- 外国の通貨

- 金などの商品(コモディティ)

上記以外にもデリバティブを活用した『ETF』も開発されています。

また、日本の株価指数である東証株価指数(TOPIX)などに連動する『ETF』が海外の証券取引所にも上場しています。

東証株価指数(TOPIX)や日経平均株価の他に様々な指数もあり、その指数へ連動する『ETF』が数分だけ存在します。

またコレとは別に、不動産投信(リート “REIT”)の東証REIT指数などもあり、その指数につく『ETF』なども新しく登場しています。

『国内籍ETF』の指数

国内の金融商品取引所に上場しているETF一覧

- 国内・外株式

- 国内・外債券

- J-REIT(リート)・海外REIT(リート)

- コモディティ(商品)

- レバレッジ型・インバース型

『外国籍ETF』とは

海外で組成された『ETF』を外国籍ETFと呼びます。

外国籍ETFの幾つかは国内の金融商品取引所にも上場し、大半の企業は海外の取引所に上場しています。

特定の外国籍ETFに限っては、指定された証券会社での売買が国内でも可能です。

また海外の取引所に上場している『ETF』を取引する場合、その取引所が置かれている国の通貨で取引するため、為替リスクをアタマに入れて売買を行う必要性があるので注意しましょう。

『外国籍ETF』の指数

- 国内・外株式

- 国内・外債券

- J-REIT(リート)・海外REIT(リート)

- コモディティ(商品)

- レバレッジ型・インバース型

『ETF』はどれぐらいから買えるのか?

『ETF』取引金額の算出法

算出には『市場価格』、『売買単位』を考慮する必要性があります。

上場TOPIX(1308)の売買単位は100口となります。

(最低投資金額)=(現在値)×(売買単位)

(例)100,000円(おおよその最低投資金額)= 1,000円(現在値)× 100口(売買単位)

日本取引所グループに各ETFの現在の市場価額が掲示されています。

現在値に売買単位を掛けると、最低どのくらいの資金で『ETF』が購入できるかわかるので便利だと思います。

あと算出された金額に加え、『売買委託手数料』等が必要となるので注意が必要です。

日本取引所グループ👈ココをクリック!

『ETF』を売買する投資家

『ETF』を売買する多くが、個人投資家(外国人投資家含む)で、売買代金も年々増加している傾向があります。

また『ETF』に関しては、日銀や銀行等、金融機関も多く投資を行っています。

通常、証券会社等で売買される個人投資家向けの投資信託と呼ばれる商品は、前述したプロの投資家達が購入することはありません。

こういったプロの投資家達は大口で『ETF』を購入することにより、よりコストの安い投資信託が提供されています。

『原油ETF』とは

ファンドの値動き自体が原油価格に連動することを目指して運用される『ETF』を一般的に、原油ETFと呼びます。

東京証券取引所における上場『原油ETF』

- NEXT FUNDS NOMURA原油インデックス連動型上場投信(銘柄コード:1699)

- ETFS原油上場投資信託(銘柄コード:1690)

大阪証券取引所における上場『原油ETF』

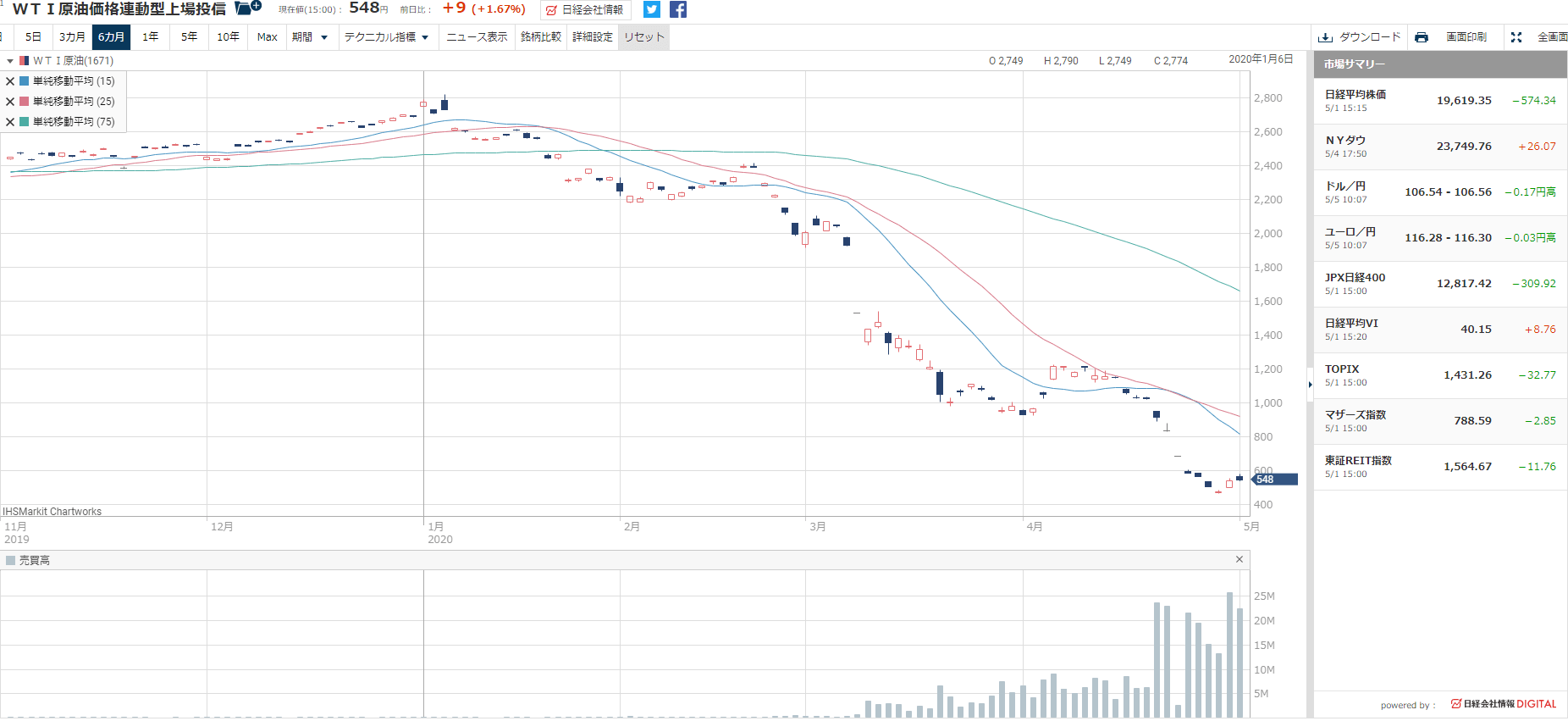

- WTI原油価格連動型上場投信(銘柄コード:1671)

※上記3本の『ETF』とも、ファンドの値動きが原油価格に連動するように設計・運用されていますが、ベンチマーク、形態、仕組みなどに違いが見受けられます。

『原油ETF』の仕組み

『原油ETF』を使った投資の最大のメリットは、他の『ETF』同様で自由に(取引時間内)売買が行えるという点です。

通常投資信託は1日1回しか売買は行えません。

しかし『ETF』の仕組みでは、株やFXと同じで自由に売買を行う事が可能です。

また『ETF』は原油への直接投資と同じ効果もあり、少額から投資でき、且つ低コストで運用できるといったメリットがあります。

『原油ETF』は原油への直接投資と同じ効果

世界における原油価格のベンチマークはアメリカのWTI原油先物価格となります。

原油価格は通常この価格の事を指します。

日本では、このWTI原油先物へに直接投資する方法はないのですが、WTI原油価格をベンチマークとしている指数に連動する『ETF』なら直接投資するのと同じ効果を得る事ができます。

また指標となる原油先物取引には限月といった取引の期限がありますが、『ETF』には取引期限の設定がないので中・長期での保有も可能です。

『原油ETF』は小額から投資可能

『ETF』のメリットしてあげられるのが少額から投資できるという事です。

特にこの『原油ETF』に関しては、5,000円以下から投資が可能です。

個別株の売買同様、現物取引となるので購入価格との差額がそのまま損益にもなります。

少額から投資できるといってもレバレッジを効かすFXのような証拠金取引ではないので、投資した金額以上に損失が発生する事も無いので投資初心者にとってもリスクを抑える事ができます。

『原油ETF』は低いコストで運用可能

投資は短・中・長期に関係なく、取引時に必要なコストが低いという事は大きなメリットになります。

この『ETF』も、個別株の売買と同様に売買時に売買手数料が必要です。

但し『ETF』は、ネット証券等を使う事で通常の投資信託の販売手数料よりコストを抑える事も可能です。

また『ETF』は信託報酬が投資信託よりも非常に低く、中・長期のトレードにも向いていると言えるでしょう。

『原油ETF』取引での注意事項

『原油ETF』への投資は現物取引となります。

『原油ETF』をリスクの度合いで言うと、ミドルリスク・ミドルリターンの投資に分類されます。

これは原油価格そのものが需給バランスによって上昇・下落を繰り返しているので、いわゆる株式投資とは異なり長期間右肩上がりのトレンド相場を維持する事が難しい商品でもあるからです。

これはコモディティ特有の傾向にありますが、基本的に『原油ETF』への投資は1年未満の中期投資をイメージしてトレードを行うのが良いとされています。(※長期保有はリスク大)

※『ETF原油』チャートを見る

まとめ

2017年時点で世界には7.178本を超える『ETF』が上場しています。

『ETF』の純資産額は4兆ドルになり、円に換算して400兆円以上です。

これは日本の国家予算、4年分以上の金額です。

この額を知り得るだけで如何に『ETF』が人気の高い商品かお分かり頂けるでしょうか。

国内で東京証券取引所に上場している『ETF』は212銘柄(2017年現在)ありますが、純資産額としてはまだ25兆円と世界の6%強にしかなりません。

日本での比率は決して大きくないという事がまだ伺えます。

『ETF』は400兆円以上の資産を集める事が出来る商品ですが、米国では最初の『ETF』が上場したのが1993年の事なので、まだ歴史的にも20年程度しかありません。

こういった背景も考えると『ETF』はまだまだ伸びしろのある投資信託だと言えるでしょう。